[保险相关] 越来越多中产 卖了房子买保险(图)

▲ 图 / 电视剧《小别离》剧照

杨丹丹的担忧不无道理。

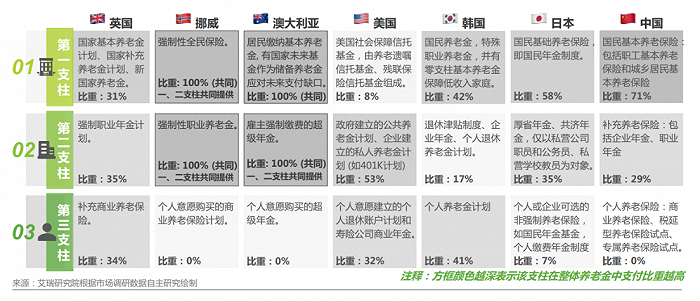

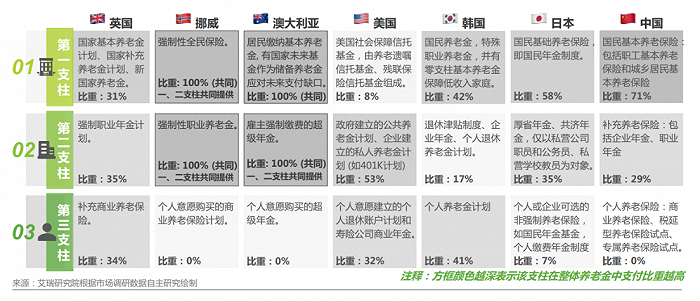

1994年,世界银行首次在《养老金的养护》报告中提出养老金运营的“三大支柱”,分别为强制性的公共养老金(第一支柱),强制性的个人储蓄账户(第二支柱)和自愿性的个人储蓄和企业退休计划(第三支柱)。世界上大部分国家和地区也围绕该模式构建的养老保障体系框架。

然而,根据艾瑞咨询发布的《2022中国商业养老服务市场发展研究报告》数据显示,我国的养老保障现状是严重依赖第一支柱,第二、第三支柱发展不平衡。与此同时,第一支柱也在面临发展可持续性的问题。

▲ 图 / 艾瑞咨询

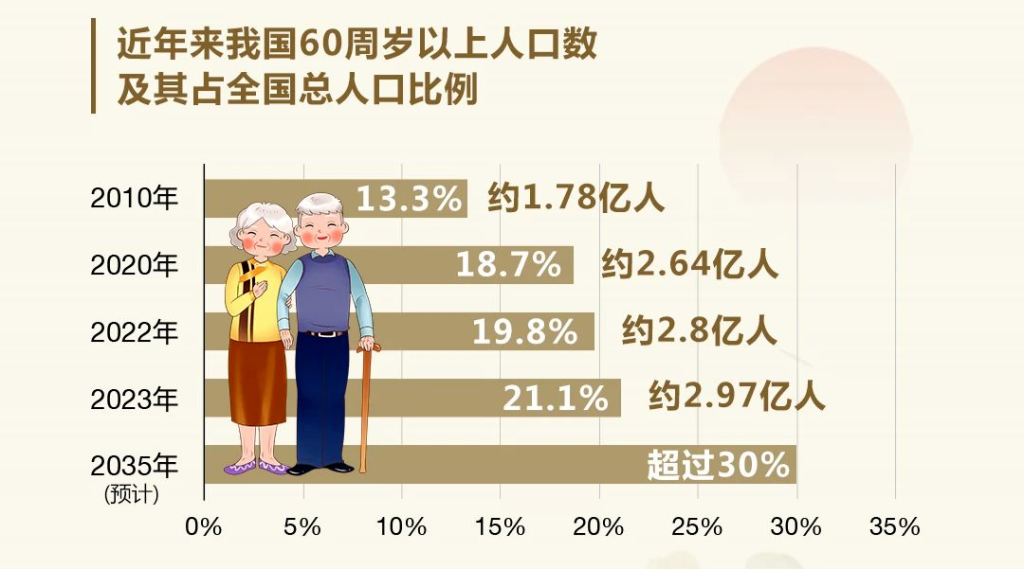

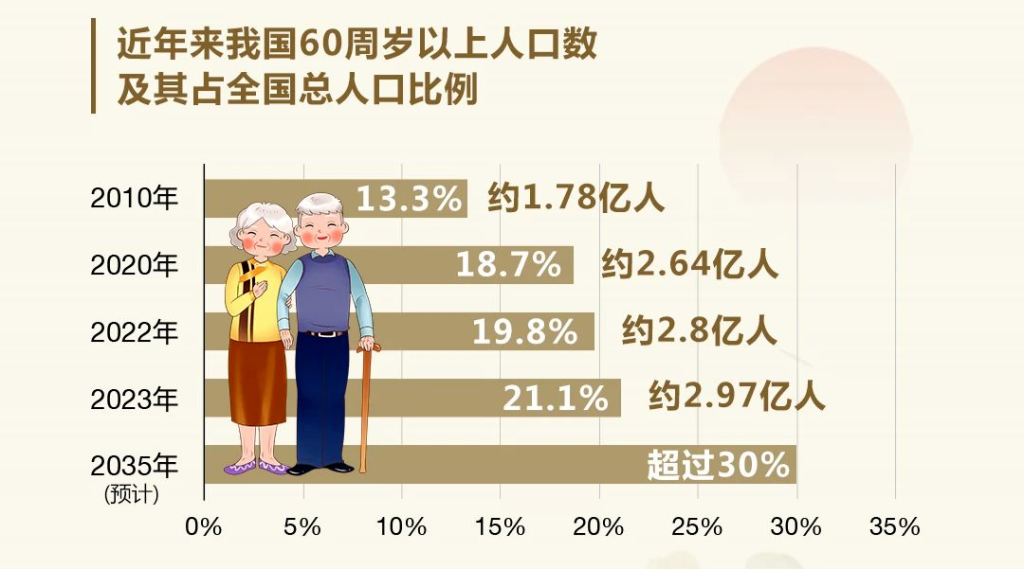

国家统计局年初发布的最新数据显示,截至2023年末,全国60岁及以上人口近3亿人,占全国总人口的21.1%,其中,65岁及以上人口超2.1亿,占全国总人口的15.4%。

不仅如此,国务院发布的《“十四五”国民健康规划》数据显示,预计2035年中国人均预期寿命将超过80岁。

▲ 近年来我国60周岁以上人口数及其占全国总人口比例。图 / 思客数理话

换句话说,等待领取公共养老金的人预计越来越多,能够缴纳公共养老金的人却可能越来越少。

考虑到未来养老的不确定性,孟雯雯也给自己配置了商业养老年金。每年15000元的保费,缴纳10年,从她60岁起,每年可以领取21000元左右。

这意味着,若她活到了85岁,可以拿回超52万,而实际缴纳的保费只有15万。孟雯雯说:“我比较担心自己的退休金在以后会打折,我也不知道这2万多,在几十年后还能值多少,即便无法作为养老补充,作为专项旅游基金也很好。”

在杨丹丹看来,商业养老年金,实际上就是“现在栽一棵树,等老了用它来乘凉”。

这样想的人,远不只是杨丹丹。

据最新公开数据,2023年末,保险公司总资产29.96万亿元,同比增长10.4%,年度原保费收入站上5万亿元平台。商业养老年金从2023年1月起在十省(市)启动试点以来,已累计开户超过59万个。

不错的新闻,我要点赞

不错的新闻,我要点赞

好新闻没人评论怎么行,我来说几句

好新闻没人评论怎么行,我来说几句

杨丹丹的担忧不无道理。

1994年,世界银行首次在《养老金的养护》报告中提出养老金运营的“三大支柱”,分别为强制性的公共养老金(第一支柱),强制性的个人储蓄账户(第二支柱)和自愿性的个人储蓄和企业退休计划(第三支柱)。世界上大部分国家和地区也围绕该模式构建的养老保障体系框架。

然而,根据艾瑞咨询发布的《2022中国商业养老服务市场发展研究报告》数据显示,我国的养老保障现状是严重依赖第一支柱,第二、第三支柱发展不平衡。与此同时,第一支柱也在面临发展可持续性的问题。

▲ 图 / 艾瑞咨询

国家统计局年初发布的最新数据显示,截至2023年末,全国60岁及以上人口近3亿人,占全国总人口的21.1%,其中,65岁及以上人口超2.1亿,占全国总人口的15.4%。

不仅如此,国务院发布的《“十四五”国民健康规划》数据显示,预计2035年中国人均预期寿命将超过80岁。

▲ 近年来我国60周岁以上人口数及其占全国总人口比例。图 / 思客数理话

换句话说,等待领取公共养老金的人预计越来越多,能够缴纳公共养老金的人却可能越来越少。

考虑到未来养老的不确定性,孟雯雯也给自己配置了商业养老年金。每年15000元的保费,缴纳10年,从她60岁起,每年可以领取21000元左右。

这意味着,若她活到了85岁,可以拿回超52万,而实际缴纳的保费只有15万。孟雯雯说:“我比较担心自己的退休金在以后会打折,我也不知道这2万多,在几十年后还能值多少,即便无法作为养老补充,作为专项旅游基金也很好。”

在杨丹丹看来,商业养老年金,实际上就是“现在栽一棵树,等老了用它来乘凉”。

这样想的人,远不只是杨丹丹。

据最新公开数据,2023年末,保险公司总资产29.96万亿元,同比增长10.4%,年度原保费收入站上5万亿元平台。商业养老年金从2023年1月起在十省(市)启动试点以来,已累计开户超过59万个。

| 分享: |

| 注: | 在此页中阅读全文 |