史詩級美債風暴來了? 收益率影響一次看

美債拋售風暴來了? 近期在川普釋出新一輪關稅政策後,引發市場對美債危機與拋售潮的關注,美債收益率飆升至歷史新高。 本篇將帶你快速認識美債的基本概念與種類,解析關稅政策如何沖擊10年期與30年期公債殖利率,以及美債拋售潮對全球市場的連鎖影響,並說明美債收益率怎麼算、常見風險與購買渠道。

隨著美中關稅戰升溫,各界關注中國是否將以拋售美債反擊川普關稅,先前傳出中國高層下令拋售部分美國公債,剩余部分也將逐步出清,不過美國財政部長貝森特(Scott Bessent)在4月15日表示,目前並未看到中國拿美債當武器。 華府智庫戰略暨國際研究中心(CSIS)中國經濟專家甘思德(Scott Kennedy)認為,中國未必願意拋售美債來打擊美國經濟,因為這樣會使中國看起來像侵略者,無法打“受害者”牌。

美債是什麼? 基本概念與種類介紹

美債,全名為“美國國債(U.S. Treasury Securities)”是由美國財政部發行的債券,用來為政府支出籌措資金,並承諾在未來某個時間還本付息。

由於美國擁有全球最大的經濟體與較高的信用評級,美債常被視為全球最安全的投資標的之一。 投資美債不僅可賺取利息收益,也能用來對抗市場波動,因此深受全球機構與個人投資者青睞。

美債的主要種類:T-Bills、T-Notes、T-Bonds、TIPS

美債其實有好幾種類別,主要差別在於“投資期限”和“付利息的方式”,美債依照期限與結構可分為以下四大類:

T-Bills(短期國庫券) 到期日為一年以內,沒有固定利息,以低於面額發行,到期時一次償付全額,也就是說以打折的價格買進,債券到期後拿回全額,就可以賺到中間的價差。

T-Notes(中期公債) 到期日為2至10年,有固定利率,每半年會支付一次利息。

T-Bonds(長期公債) 到期日超過10年,目前以30年期最常見,同樣會是每半年支付一次利息。

TIPS(抗通脹債券) TIPS為“Treasury Inflation-Protected Securities”之縮寫,本金會隨美國消費者物價指數(CPI)調整,具有抗通膨特性,適合擔心通膨影響實質報酬的投資人,因為其本金會隨著通膨調整,利息也是根據調整後的本金計算,所以物價越漲,拿到的利息也會越多,待到債券到期, 會拿到最初本金以及整段期間通脹調整後的補償。

美債的發行機制與信用評級

美債是由美國財政部(U.S. Department of the Treasury)通過公開標售方式發行,買家可包括國內外政府、金融機構、企業與個人。 美債的發行通常采“競標”或“固定價格”方式進行,同時可透過次級市場交易提升流動性。

在信用評級方面,美債歷來被視為全球最安全的債券之一,但也曾因美國舉債上限爭議而遭調降。 根據主流信用評級機構如穆迪(Moody's)、標普(S&P)、惠譽(Fitch)的評級,美債仍保持極高信用水平,是全球金融體系中的核心資產。

川普關稅政策對美債市場的影響

川普總統近期再次拋出強硬的關稅主張,計劃對中國及其他國家的進口商品提高關稅,引發全球市場震蕩。 雖然除了中國以外的對等關稅政策獲得暫緩90天,但投資人對美國未來財政狀況與經濟前景產生疑慮,也對美債市場造成明顯影響。

投資信心動搖,美債拋售潮湧現

川普政府近日推行“對等關稅”政策,引發全球市場強烈反應。 盡管他在4月9日宣布對部分國家暫緩執行,但在這之前,美債市場已出現劇烈波動。 市場擔憂關稅政策將導致物價上漲、經濟成長放緩,同時加劇美國財政壓力,投資人開始大量拋售美債,導致債券價格重挫、殖利率快速攀升。

財政部長貝森特向川普表達對經濟與財政前景的擔憂,並指出美債過去被視為避風港,但如今卻遭資金撤出,顯示市場對美國償債能力產生疑慮。 川普本人也坦言:“我一直在關注債券市場,現在真的有點棘手”。 這波拋售潮成為促使政策轉彎的重要轉折點,也突顯美債市場對美國內政政策的敏感程度。

10年期國債收益率飆升至4.5%,創下新高

4月9日當天,市場出現大規模拋售潮,10年期美國公債殖利率短暫飆升至4.51%以上,創下近年來新高,反映出投資人對美國經濟前景與政策走向的高度不確定性。 作為全球資金流動的風向指標,10年期收益率的劇烈波動,也讓全球金融市場感到緊張。

雖然川普隔日宣布對多數國家實施90天的關稅暫緩令,殖利率才回落至4.289%,稍微緩解了市場壓力,但這波劇烈變動凸顯出美債不再是無風險避險資產的疑慮。 債券市場一度成為全球焦點,也顯示出川普貿易政策的不確定性,已深刻影響投資人對美國政府財政與經濟政策的信任。

30年期國債收益率單周暴漲,創1982年以來最大漲幅

除了10年期國債出現異常波動外,30年期美國國債收益率也在短短三個交易日內飆升56個基點(0.56%),創下自1982年以來最大單周漲幅。 這樣的劇烈變動讓市場投資人深感震驚,因為在過去,長天期美債通常是避險資金的首選,但這次卻出現“股債雙殺”的反常現象。

根據市場分析,這波收益率飆升並不單純只是受到基本面或關稅政策影響,背後還可能與對沖基金大量平倉基差交易有關。 這種交易策略通常利用高杠杆,在債券與期貨之間套利,但一旦債券市場波動劇烈,對沖基金就可能無法補足所需的抵押品,導致債券被強制賣出,反而進一步加劇殖利率上升。 劇烈的變化仍引起監管機構與投資人高度警覺,也為美國債市的穩定性敲響警鍾。

避險不再? 美債與股市罕見同步下跌

近期美國市場罕見出現股債同步下跌的現象,打破了長期以來股跌債漲的避險邏輯。 以往當股市震蕩時,資金會湧入美債市場避險,但這次卻反向作,投資人反而大舉拋售美債,顯示市場對美國國債的信心出現動搖。

這波異常波動,與避險基金大規模平倉基差交易有關。 這類交易通過高杠杆在美債現貨與期貨間套利,一旦市場波動加劇,基金可能無法補足保證金,導致被迫賣出手中資產以維持流動性。 結果不只是債券,連黃金等傳統避險工具也一並遭到拋售,加劇市場恐慌。

此外,川普關稅政策的不確定性、全球金融秩序動蕩,以及對未來政策走向的疑慮,也讓投資人重新評估美債與美元是否仍具備避險地位。 部分分析師警告,美國國債若失去“全球避風港”的角色,將對全球資金配置與金融穩定產生深遠影響。

美債拋售潮為何引發全球國債大跌?

美國長天期國債近期遭遇猛烈拋售,30年期國債收益率一度飆破5%,引發全球債市連鎖反應,從日本到歐洲的政府國債價格全面下挫。 這場美債拋售潮不只是單一市場現象,而是一場波及全球的債市震蕩。

一方面,川普針對中國及其他國家的“對等關稅”政策,使得市場擔心關稅可能推高通膨、拖累經濟成長,甚至迫使聯准會延後或取消降息。 避險資金原本該流向美債,但這次卻選擇離場,顯示美債的避險地位正遭到質疑。

另一方面,全球主要儲備國如中國與日本,過去幾個月已持續減持美債。 隨著中美貿易戰升溫,外界推測中國可能借由出售美債作為對美關稅的報復工具,加劇市場擔憂。 盡管這類行動不易立即觀察,但對市場心理造成的沖擊相當真實。

在全球市場資金鏈緊張的情況下,投資人也轉向現金與短期資產避險,導致各國長天期國債也同步遭到拋售。 例如,日本40年期國債收益率飆升32個基點,創下歷史新高,澳洲、新西蘭、法國等國的債市也面臨類似壓力。

市場專家形容這波賣壓如同“火災中的冰雕”——原本看似穩定的美債,在政策與資金壓力下迅速瓦解。 盡管部分投資人仍相信一旦經濟衰退風險升高,美債仍有可能重拾避險光環,但在當前局勢下,美債的“全球安全資產”地位已不再那麼理所當然。

美債在全球經濟中的角色與影響

美國國債一向被視為全球金融體系的壓艙石,不僅是投資者避險的重要資產,也是各國央行外匯存底的主要配置工具,對全球經濟的穩定具有深遠影響。 然而,近期川普貿易政策帶來的不確定性,正在動搖市場對美債的信心。

盡管川普宣布暫緩關稅90天,使股市出現短暫反彈,但美債卻在同一周遭遇大幅拋售,10年期到30年期國債收益率同步飆升。 這種股債同步下跌的現象相當罕見,顯示投資人正加速撤出市場、轉向現金資產避險,也反映出對美國經濟未來與政策穩定的深層疑慮。

美債的價格變化不僅牽動華爾街投資情緒,更直接影響全球金融市場的資金成本與流動性。 美國國債利率上升,意味著企業與政府借貸成本提高,連帶壓縮企業投資意願與家庭消費能力。 若美債市場劇烈波動,甚至可能引發全球金融機構追繳保證金、降低杠杆頭寸,造成連鎖性的資產價格下跌。

此外,作為全球最大外匯儲備債券,美債也是台灣、日本、中國與歐洲各國央行穩定金融的重要工具。 一旦美債信用或價格動蕩,各國央行與銀行體系都將受到沖擊。

盡管財政部長貝森特仍強調美國經濟基礎穩固,但包括Pimco等大型機構都認為,在關稅與政策前景不明的當下,“現金為王”的心態主導市場,而這也讓美債作為“全球避險資產”的角色出現動搖,對全球資本市場穩定構成挑戰。

外國持有美債的比例與趨勢

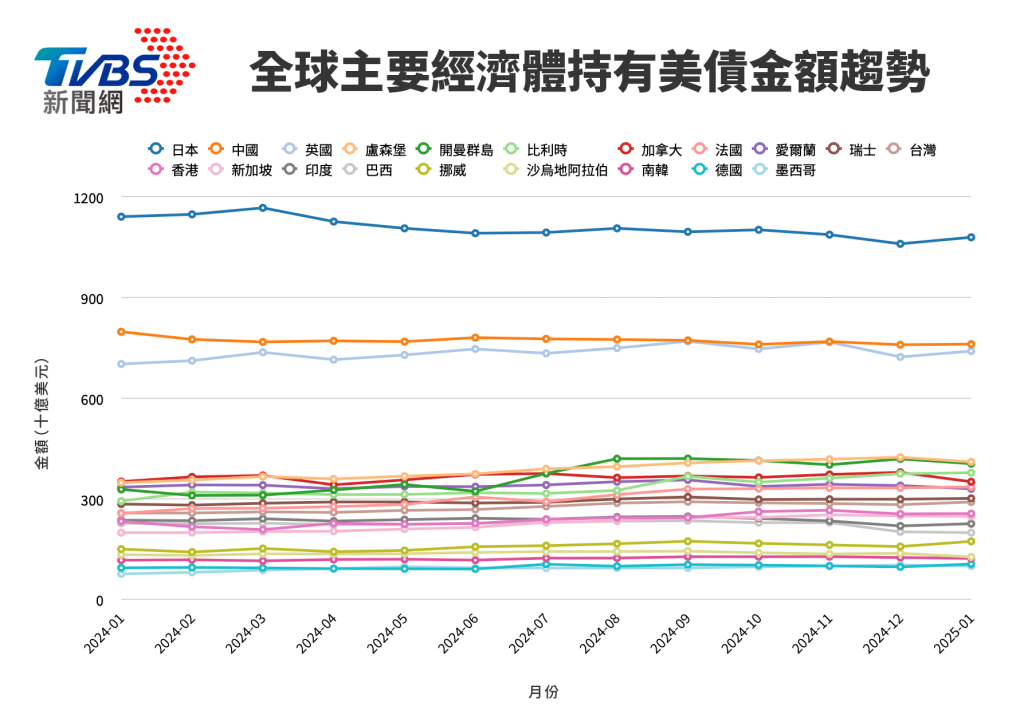

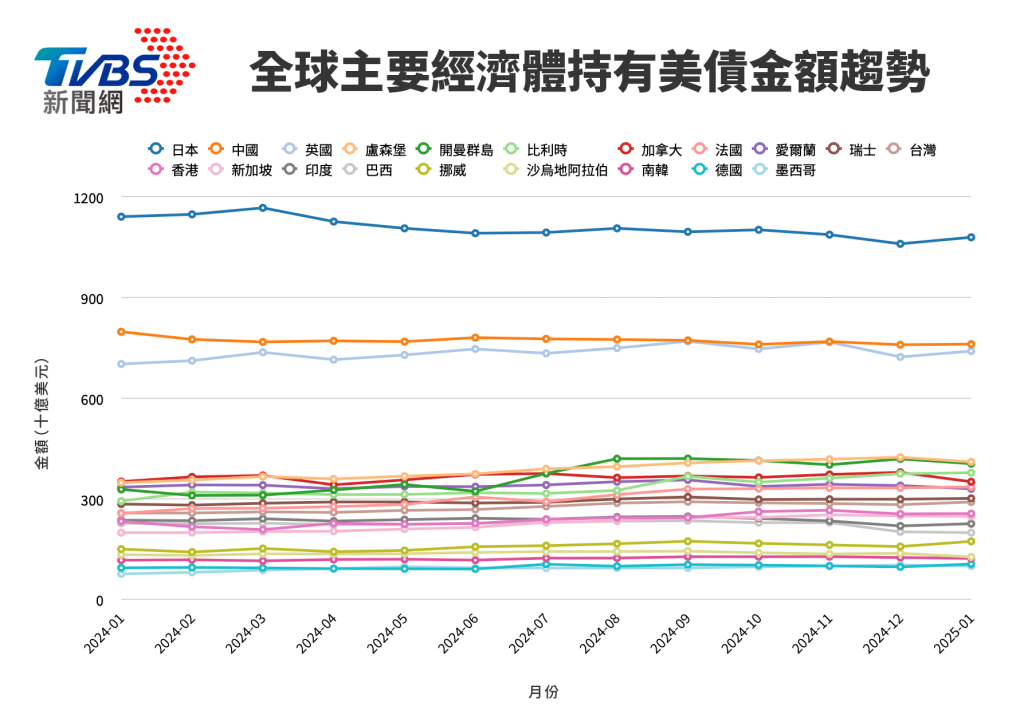

美國國債長期以來是全球各國央行與主權基金的重要儲備資產。 根據美國財政部截至2025年1月的數據顯示,日本仍為美債最大外國持有國,持有規模約為1.08兆美元,穩居第一;中國則為第二大持有國,約為7,608億美元,英國則排名第三,持有約7,402億美元,台灣則以約2,904億美元,折合台幣約9.5兆元,排名在第11名。

值得注意的是,這份數據僅涵蓋2024年1月至2025年1月的變化趨勢。 從趨勢圖來看,日本的持有量雖有波動但整體穩定,而中國在這一年期間呈現緩步減持態勢,可能反映出其對美中貿易關系與美元資產配置的重新評估。

然而,這段期間的數據尚未完全反映川普回歸政壇後最新的政策變動。 川普近期強硬的對等關稅政策,已引發市場對中國是否進一步減持美債的猜測。 若中國或其他國家因政治或經濟動機調整對美債的配置,將可能對整體外國持有美債的比例造成重大變化,進一步影響美債市場的穩定性與殖利率走勢。

因此,雖然目前數據提供了基本輪廓,但未來幾個月在政策不確定性加劇的情況下,全球主要國家的持債策略仍可能出現明顯變動,值得持續觀察。

美債市場的穩定性對全球經濟的影響

美國國債不只是美國政府籌措資金的工具,更是全球金融體系的核心資產之一。 其市場規模高達數十萬億美元,具高度流動性與信用評價,因此被各國央行、銀行、保險公司與大型機構投資者視為無風險資產的代表。

美債收益率的變化會直接影響全球資金成本。 當美債收益率上升,等於美國政府的借貸成本增加,也會牽動企業與其他國家的借貸利率走高,進一步抑制投資與消費,拖慢全球經濟成長。

此外,美債是各國外匯儲備的重要成分,尤其是像中國、日本、台灣與歐洲等出口導向經濟體。 若美債價格大幅波動,可能導致這些國家的資產價值縮水,連帶影響金融穩定與匯率政策作。

近年來,包括避險基金基差交易的杠杆作,以及地緣政治與政策不確定性,都使美債市場波動加劇。 一旦市場對美債信用或美元資產的信心出現裂痕,將可能觸發資金大規模重分配,甚至引爆全球系統性金融風險。 因此,美債市場的穩定,不只是美國的財政問題,更是牽動全球金融體系健康與經濟安全的關鍵樞紐。

美債殖利率怎麼算? 投資美債風險評估分析

投資美債看似穩健保守,但其實背後牽涉到對殖利率、風險與市場變動的理解。 尤其近年來美債收益率大幅波動,讓投資人更需要掌握基本計算方式與潛在風險。

美債的收益率計算方式

美債殖利率(Yield)指的是投資人持有債券所能獲得的年化報酬率。 最常見的兩種計算方式為:

名目殖利率(Coupon Yield)

殖利率 = 年利息 ÷ 發行價格

例如,一張面額1000美元、年利息30美元的債券,發行價也是1000美元,殖利率就是3%。

到期殖利率(Yield to Maturity, YTM)

這是更完整的計算方式,會考慮債券持有至到期的總報酬率,包含票面利息與買入價格間的差額。 YTM 隨債券價格波動而變動,是市場最常參考的指標。

當市場利率上升,舊債券價格就會下跌,收益率隨之上升; 反之亦然。 這也是為什麼美債收益率被視為反映市場利率預期的風向球。

美債的風險評估:利率風險、匯率風險

雖然美債相對穩定,但仍存在兩大主要風險:

利率風險

當市場利率上升,債券價格會下跌,特別是中長天期債券影響更大。 若提前出售債券,可能會造成本金損失。

匯率風險

美債屬於美元資產,台灣投資人須承擔美元兌新台幣匯率波動風險。 若美元貶值,即使債券殖利率穩定,換算成台幣後可能仍虧損。

此外,像是政治風險、信用評級調整、流動性風險等,也可能對債券價格造成影響,尤其在市場動蕩時更需謹慎評估。

美債殖利率走高有什麼影響?

當美債收益率上升,會產生以下幾項關鍵影響:

提高借貸成本:不只美國,全球資金成本都會跟著上升,企業與消費者借錢變貴,抑制投資與消費。

壓抑股市與高風險資產:債券收益提高後,部分資金會從股市或新興市場撤出,轉投美債,導致風險資產價格下跌。

影響新興市場資金流動:若資金回流美國,將造成新興市場貨幣貶值、資金外流,甚至引發債務壓力。

提高政府還債壓力:美國自身也會面臨更高的債務利息支出,財政壓力加劇,可能影響未來財政政策作空間。

簡單來說,美債收益率不是只有債券投資人才該關心的數字,它牽動的是整個全球金融系統的脈動。

美債常見問題解答

投資美債雖然被視為保守穩健的選擇,但對許多台灣投資人來說仍是相對陌生的標的。 以下整理幾個常見問題,幫助你快速了解如何入門。

如何購買美債?

台灣投資人可以透過以下幾種方式投資美債:

券商平台:如永豐、元大、富邦等國內券商皆有提供美債交易服務,包含實體債券與ETF(例如元大美債20年)。

銀行理財專戶:部分銀行提供高資產客戶購買美債或結構型債券的服務。

海外券商或交易平台:如Interactive Brokers、Charles Schwab等海外券商平台,可直接交易美債或債券ETF。

共同基金與ETF:投資美債ETF是最簡單的渠道,如iShares TLT(長天期美債ETF)、SHY(短期美債ETF)等。

進場前建議了解各平台的手續費、交易規則與稅務處理方式。

美債是零風險投資嗎? 會違約嗎?

雖然美債被廣泛視為全球最安全的投資工具之一,但“低風險”並不等於“無風險”:

違約風險極低:美國擁有全球最大的經濟體與最活躍的資本市場,其國債被三大信用評級機構長期評為高等級(如AAA、AA+),違約機率極低。

政治風險仍存在:例如國會對舉債上限爭議可能影響政府發債與償債時程,雖不至於實質違約,但仍可能造成市場恐慌。

市場與價格風險:當利率上升時,美債價格會下跌,若中途出售可能面臨資本損失。

匯率風險:對台灣投資人而言,美元波動也會影響最終報酬。

因此,美債並非絕對無風險,而是相對於其他資產風險較低、波動較小,適合作為資產配置中的“穩定核心”。

點個贊吧!您的鼓勵讓我們進步

點個贊吧!您的鼓勵讓我們進步

無評論不新聞,發表一下您的意見吧

無評論不新聞,發表一下您的意見吧

隨著美中關稅戰升溫,各界關注中國是否將以拋售美債反擊川普關稅,先前傳出中國高層下令拋售部分美國公債,剩余部分也將逐步出清,不過美國財政部長貝森特(Scott Bessent)在4月15日表示,目前並未看到中國拿美債當武器。 華府智庫戰略暨國際研究中心(CSIS)中國經濟專家甘思德(Scott Kennedy)認為,中國未必願意拋售美債來打擊美國經濟,因為這樣會使中國看起來像侵略者,無法打“受害者”牌。

美債是什麼? 基本概念與種類介紹

美債,全名為“美國國債(U.S. Treasury Securities)”是由美國財政部發行的債券,用來為政府支出籌措資金,並承諾在未來某個時間還本付息。

由於美國擁有全球最大的經濟體與較高的信用評級,美債常被視為全球最安全的投資標的之一。 投資美債不僅可賺取利息收益,也能用來對抗市場波動,因此深受全球機構與個人投資者青睞。

美債的主要種類:T-Bills、T-Notes、T-Bonds、TIPS

美債其實有好幾種類別,主要差別在於“投資期限”和“付利息的方式”,美債依照期限與結構可分為以下四大類:

T-Bills(短期國庫券) 到期日為一年以內,沒有固定利息,以低於面額發行,到期時一次償付全額,也就是說以打折的價格買進,債券到期後拿回全額,就可以賺到中間的價差。

T-Notes(中期公債) 到期日為2至10年,有固定利率,每半年會支付一次利息。

T-Bonds(長期公債) 到期日超過10年,目前以30年期最常見,同樣會是每半年支付一次利息。

TIPS(抗通脹債券) TIPS為“Treasury Inflation-Protected Securities”之縮寫,本金會隨美國消費者物價指數(CPI)調整,具有抗通膨特性,適合擔心通膨影響實質報酬的投資人,因為其本金會隨著通膨調整,利息也是根據調整後的本金計算,所以物價越漲,拿到的利息也會越多,待到債券到期, 會拿到最初本金以及整段期間通脹調整後的補償。

美債的發行機制與信用評級

美債是由美國財政部(U.S. Department of the Treasury)通過公開標售方式發行,買家可包括國內外政府、金融機構、企業與個人。 美債的發行通常采“競標”或“固定價格”方式進行,同時可透過次級市場交易提升流動性。

在信用評級方面,美債歷來被視為全球最安全的債券之一,但也曾因美國舉債上限爭議而遭調降。 根據主流信用評級機構如穆迪(Moody's)、標普(S&P)、惠譽(Fitch)的評級,美債仍保持極高信用水平,是全球金融體系中的核心資產。

川普關稅政策對美債市場的影響

川普總統近期再次拋出強硬的關稅主張,計劃對中國及其他國家的進口商品提高關稅,引發全球市場震蕩。 雖然除了中國以外的對等關稅政策獲得暫緩90天,但投資人對美國未來財政狀況與經濟前景產生疑慮,也對美債市場造成明顯影響。

投資信心動搖,美債拋售潮湧現

川普政府近日推行“對等關稅”政策,引發全球市場強烈反應。 盡管他在4月9日宣布對部分國家暫緩執行,但在這之前,美債市場已出現劇烈波動。 市場擔憂關稅政策將導致物價上漲、經濟成長放緩,同時加劇美國財政壓力,投資人開始大量拋售美債,導致債券價格重挫、殖利率快速攀升。

財政部長貝森特向川普表達對經濟與財政前景的擔憂,並指出美債過去被視為避風港,但如今卻遭資金撤出,顯示市場對美國償債能力產生疑慮。 川普本人也坦言:“我一直在關注債券市場,現在真的有點棘手”。 這波拋售潮成為促使政策轉彎的重要轉折點,也突顯美債市場對美國內政政策的敏感程度。

10年期國債收益率飆升至4.5%,創下新高

4月9日當天,市場出現大規模拋售潮,10年期美國公債殖利率短暫飆升至4.51%以上,創下近年來新高,反映出投資人對美國經濟前景與政策走向的高度不確定性。 作為全球資金流動的風向指標,10年期收益率的劇烈波動,也讓全球金融市場感到緊張。

雖然川普隔日宣布對多數國家實施90天的關稅暫緩令,殖利率才回落至4.289%,稍微緩解了市場壓力,但這波劇烈變動凸顯出美債不再是無風險避險資產的疑慮。 債券市場一度成為全球焦點,也顯示出川普貿易政策的不確定性,已深刻影響投資人對美國政府財政與經濟政策的信任。

30年期國債收益率單周暴漲,創1982年以來最大漲幅

除了10年期國債出現異常波動外,30年期美國國債收益率也在短短三個交易日內飆升56個基點(0.56%),創下自1982年以來最大單周漲幅。 這樣的劇烈變動讓市場投資人深感震驚,因為在過去,長天期美債通常是避險資金的首選,但這次卻出現“股債雙殺”的反常現象。

根據市場分析,這波收益率飆升並不單純只是受到基本面或關稅政策影響,背後還可能與對沖基金大量平倉基差交易有關。 這種交易策略通常利用高杠杆,在債券與期貨之間套利,但一旦債券市場波動劇烈,對沖基金就可能無法補足所需的抵押品,導致債券被強制賣出,反而進一步加劇殖利率上升。 劇烈的變化仍引起監管機構與投資人高度警覺,也為美國債市的穩定性敲響警鍾。

避險不再? 美債與股市罕見同步下跌

近期美國市場罕見出現股債同步下跌的現象,打破了長期以來股跌債漲的避險邏輯。 以往當股市震蕩時,資金會湧入美債市場避險,但這次卻反向作,投資人反而大舉拋售美債,顯示市場對美國國債的信心出現動搖。

這波異常波動,與避險基金大規模平倉基差交易有關。 這類交易通過高杠杆在美債現貨與期貨間套利,一旦市場波動加劇,基金可能無法補足保證金,導致被迫賣出手中資產以維持流動性。 結果不只是債券,連黃金等傳統避險工具也一並遭到拋售,加劇市場恐慌。

此外,川普關稅政策的不確定性、全球金融秩序動蕩,以及對未來政策走向的疑慮,也讓投資人重新評估美債與美元是否仍具備避險地位。 部分分析師警告,美國國債若失去“全球避風港”的角色,將對全球資金配置與金融穩定產生深遠影響。

美債拋售潮為何引發全球國債大跌?

美國長天期國債近期遭遇猛烈拋售,30年期國債收益率一度飆破5%,引發全球債市連鎖反應,從日本到歐洲的政府國債價格全面下挫。 這場美債拋售潮不只是單一市場現象,而是一場波及全球的債市震蕩。

一方面,川普針對中國及其他國家的“對等關稅”政策,使得市場擔心關稅可能推高通膨、拖累經濟成長,甚至迫使聯准會延後或取消降息。 避險資金原本該流向美債,但這次卻選擇離場,顯示美債的避險地位正遭到質疑。

另一方面,全球主要儲備國如中國與日本,過去幾個月已持續減持美債。 隨著中美貿易戰升溫,外界推測中國可能借由出售美債作為對美關稅的報復工具,加劇市場擔憂。 盡管這類行動不易立即觀察,但對市場心理造成的沖擊相當真實。

在全球市場資金鏈緊張的情況下,投資人也轉向現金與短期資產避險,導致各國長天期國債也同步遭到拋售。 例如,日本40年期國債收益率飆升32個基點,創下歷史新高,澳洲、新西蘭、法國等國的債市也面臨類似壓力。

市場專家形容這波賣壓如同“火災中的冰雕”——原本看似穩定的美債,在政策與資金壓力下迅速瓦解。 盡管部分投資人仍相信一旦經濟衰退風險升高,美債仍有可能重拾避險光環,但在當前局勢下,美債的“全球安全資產”地位已不再那麼理所當然。

美債在全球經濟中的角色與影響

美國國債一向被視為全球金融體系的壓艙石,不僅是投資者避險的重要資產,也是各國央行外匯存底的主要配置工具,對全球經濟的穩定具有深遠影響。 然而,近期川普貿易政策帶來的不確定性,正在動搖市場對美債的信心。

盡管川普宣布暫緩關稅90天,使股市出現短暫反彈,但美債卻在同一周遭遇大幅拋售,10年期到30年期國債收益率同步飆升。 這種股債同步下跌的現象相當罕見,顯示投資人正加速撤出市場、轉向現金資產避險,也反映出對美國經濟未來與政策穩定的深層疑慮。

美債的價格變化不僅牽動華爾街投資情緒,更直接影響全球金融市場的資金成本與流動性。 美國國債利率上升,意味著企業與政府借貸成本提高,連帶壓縮企業投資意願與家庭消費能力。 若美債市場劇烈波動,甚至可能引發全球金融機構追繳保證金、降低杠杆頭寸,造成連鎖性的資產價格下跌。

此外,作為全球最大外匯儲備債券,美債也是台灣、日本、中國與歐洲各國央行穩定金融的重要工具。 一旦美債信用或價格動蕩,各國央行與銀行體系都將受到沖擊。

盡管財政部長貝森特仍強調美國經濟基礎穩固,但包括Pimco等大型機構都認為,在關稅與政策前景不明的當下,“現金為王”的心態主導市場,而這也讓美債作為“全球避險資產”的角色出現動搖,對全球資本市場穩定構成挑戰。

外國持有美債的比例與趨勢

美國國債長期以來是全球各國央行與主權基金的重要儲備資產。 根據美國財政部截至2025年1月的數據顯示,日本仍為美債最大外國持有國,持有規模約為1.08兆美元,穩居第一;中國則為第二大持有國,約為7,608億美元,英國則排名第三,持有約7,402億美元,台灣則以約2,904億美元,折合台幣約9.5兆元,排名在第11名。

值得注意的是,這份數據僅涵蓋2024年1月至2025年1月的變化趨勢。 從趨勢圖來看,日本的持有量雖有波動但整體穩定,而中國在這一年期間呈現緩步減持態勢,可能反映出其對美中貿易關系與美元資產配置的重新評估。

然而,這段期間的數據尚未完全反映川普回歸政壇後最新的政策變動。 川普近期強硬的對等關稅政策,已引發市場對中國是否進一步減持美債的猜測。 若中國或其他國家因政治或經濟動機調整對美債的配置,將可能對整體外國持有美債的比例造成重大變化,進一步影響美債市場的穩定性與殖利率走勢。

因此,雖然目前數據提供了基本輪廓,但未來幾個月在政策不確定性加劇的情況下,全球主要國家的持債策略仍可能出現明顯變動,值得持續觀察。

美債市場的穩定性對全球經濟的影響

美國國債不只是美國政府籌措資金的工具,更是全球金融體系的核心資產之一。 其市場規模高達數十萬億美元,具高度流動性與信用評價,因此被各國央行、銀行、保險公司與大型機構投資者視為無風險資產的代表。

美債收益率的變化會直接影響全球資金成本。 當美債收益率上升,等於美國政府的借貸成本增加,也會牽動企業與其他國家的借貸利率走高,進一步抑制投資與消費,拖慢全球經濟成長。

此外,美債是各國外匯儲備的重要成分,尤其是像中國、日本、台灣與歐洲等出口導向經濟體。 若美債價格大幅波動,可能導致這些國家的資產價值縮水,連帶影響金融穩定與匯率政策作。

近年來,包括避險基金基差交易的杠杆作,以及地緣政治與政策不確定性,都使美債市場波動加劇。 一旦市場對美債信用或美元資產的信心出現裂痕,將可能觸發資金大規模重分配,甚至引爆全球系統性金融風險。 因此,美債市場的穩定,不只是美國的財政問題,更是牽動全球金融體系健康與經濟安全的關鍵樞紐。

美債殖利率怎麼算? 投資美債風險評估分析

投資美債看似穩健保守,但其實背後牽涉到對殖利率、風險與市場變動的理解。 尤其近年來美債收益率大幅波動,讓投資人更需要掌握基本計算方式與潛在風險。

美債的收益率計算方式

美債殖利率(Yield)指的是投資人持有債券所能獲得的年化報酬率。 最常見的兩種計算方式為:

名目殖利率(Coupon Yield)

殖利率 = 年利息 ÷ 發行價格

例如,一張面額1000美元、年利息30美元的債券,發行價也是1000美元,殖利率就是3%。

到期殖利率(Yield to Maturity, YTM)

這是更完整的計算方式,會考慮債券持有至到期的總報酬率,包含票面利息與買入價格間的差額。 YTM 隨債券價格波動而變動,是市場最常參考的指標。

當市場利率上升,舊債券價格就會下跌,收益率隨之上升; 反之亦然。 這也是為什麼美債收益率被視為反映市場利率預期的風向球。

美債的風險評估:利率風險、匯率風險

雖然美債相對穩定,但仍存在兩大主要風險:

利率風險

當市場利率上升,債券價格會下跌,特別是中長天期債券影響更大。 若提前出售債券,可能會造成本金損失。

匯率風險

美債屬於美元資產,台灣投資人須承擔美元兌新台幣匯率波動風險。 若美元貶值,即使債券殖利率穩定,換算成台幣後可能仍虧損。

此外,像是政治風險、信用評級調整、流動性風險等,也可能對債券價格造成影響,尤其在市場動蕩時更需謹慎評估。

美債殖利率走高有什麼影響?

當美債收益率上升,會產生以下幾項關鍵影響:

提高借貸成本:不只美國,全球資金成本都會跟著上升,企業與消費者借錢變貴,抑制投資與消費。

壓抑股市與高風險資產:債券收益提高後,部分資金會從股市或新興市場撤出,轉投美債,導致風險資產價格下跌。

影響新興市場資金流動:若資金回流美國,將造成新興市場貨幣貶值、資金外流,甚至引發債務壓力。

提高政府還債壓力:美國自身也會面臨更高的債務利息支出,財政壓力加劇,可能影響未來財政政策作空間。

簡單來說,美債收益率不是只有債券投資人才該關心的數字,它牽動的是整個全球金融系統的脈動。

美債常見問題解答

投資美債雖然被視為保守穩健的選擇,但對許多台灣投資人來說仍是相對陌生的標的。 以下整理幾個常見問題,幫助你快速了解如何入門。

如何購買美債?

台灣投資人可以透過以下幾種方式投資美債:

券商平台:如永豐、元大、富邦等國內券商皆有提供美債交易服務,包含實體債券與ETF(例如元大美債20年)。

銀行理財專戶:部分銀行提供高資產客戶購買美債或結構型債券的服務。

海外券商或交易平台:如Interactive Brokers、Charles Schwab等海外券商平台,可直接交易美債或債券ETF。

共同基金與ETF:投資美債ETF是最簡單的渠道,如iShares TLT(長天期美債ETF)、SHY(短期美債ETF)等。

進場前建議了解各平台的手續費、交易規則與稅務處理方式。

美債是零風險投資嗎? 會違約嗎?

雖然美債被廣泛視為全球最安全的投資工具之一,但“低風險”並不等於“無風險”:

違約風險極低:美國擁有全球最大的經濟體與最活躍的資本市場,其國債被三大信用評級機構長期評為高等級(如AAA、AA+),違約機率極低。

政治風險仍存在:例如國會對舉債上限爭議可能影響政府發債與償債時程,雖不至於實質違約,但仍可能造成市場恐慌。

市場與價格風險:當利率上升時,美債價格會下跌,若中途出售可能面臨資本損失。

匯率風險:對台灣投資人而言,美元波動也會影響最終報酬。

因此,美債並非絕對無風險,而是相對於其他資產風險較低、波動較小,適合作為資產配置中的“穩定核心”。

| 分享: |

| 注: |