[房屋贷款] 低利率的罪魁祸首——全球险资?

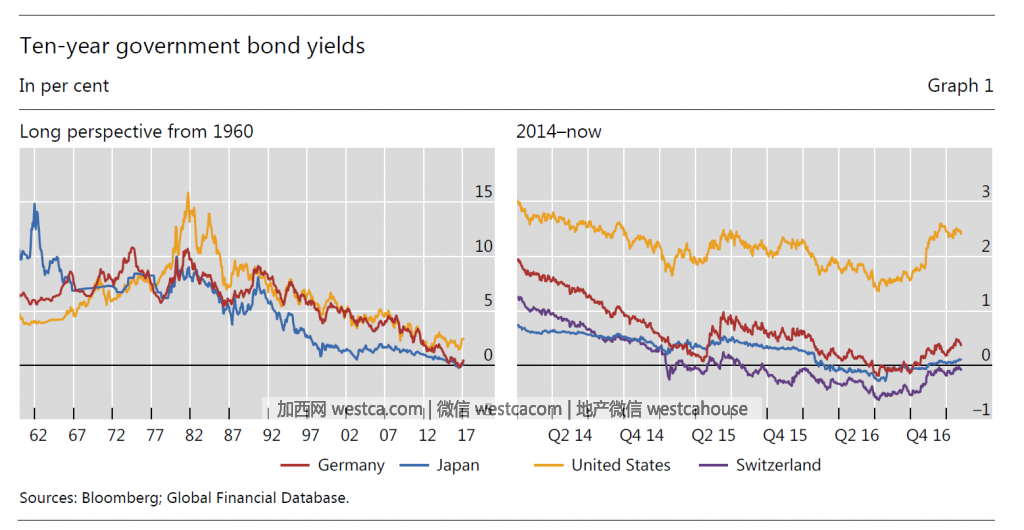

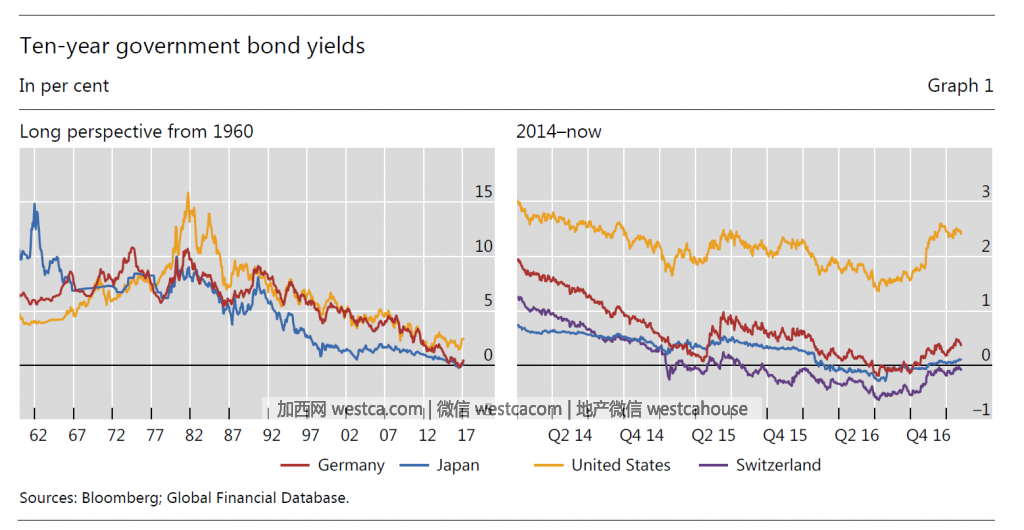

Why it matters?国际清算银行申炫松此前对利率下行作出了全新的解释,在他的视角内,利率的下行很有可能是机构的配置行为导致的,他举出了一个德国的例子:欧洲的长期利率在2014年大幅下降至历史最低水平。当时的市场评论普遍将之归因为市场预期欧洲央行资产购买计划的“收益追逐”行为。德国,瑞士和日本政府债券的10年期名义收益率在不同阶段下降到负值区域(图1)。

国际清算银行最近的一些工作,阐明了长期投资者如何通过调整投资组合以控制期限不匹配并进而对长期收益率下降起到了加强机制的作用。

寿险公司和养老金有与其对投保人和受益人的长期义务相关的债券类负债。

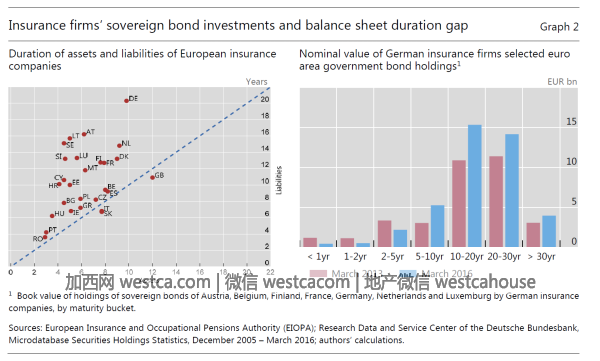

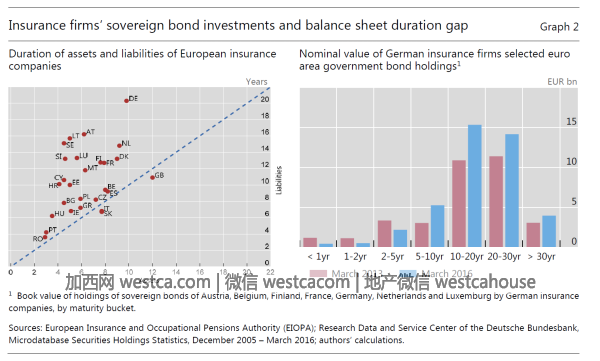

这些义务通常具有比为履行这些义务而持有的固定收益资产更长的到期期限。图2中的左图展示了欧洲保险公司的期限错配,取自2013年欧洲保险和职业养老金管理局(EIOPA)进行的压力测试。我们从这张图中可以看到保险负债比他们的资产久期更长。

近日,日本央行的研究者也开始关注险资资产配置的问题,日本险资的困扰与德国险资的困扰有类似性,但两者选择的策略则截然不同,面对的新问题也不同。

人寿保险公司与其他金融机构不同,在长期资产投资方面发挥独特作用,以履行长期保险合同。 各国保险公司所提供的保险产品和他们所持有的投资资产存在很大差异。 这些差异导致了同类保险公司在金融风险上的差异性,如资产和负债之间的久期不匹配。

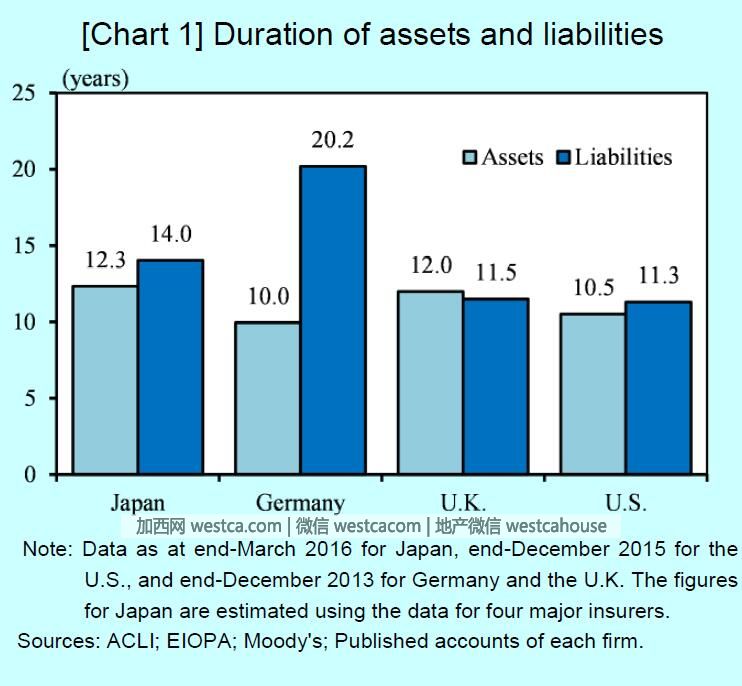

就此,日本央行的研究者对日本,德国,英国和美国的人寿保险公司的资产负债表组合进行了国际比较。

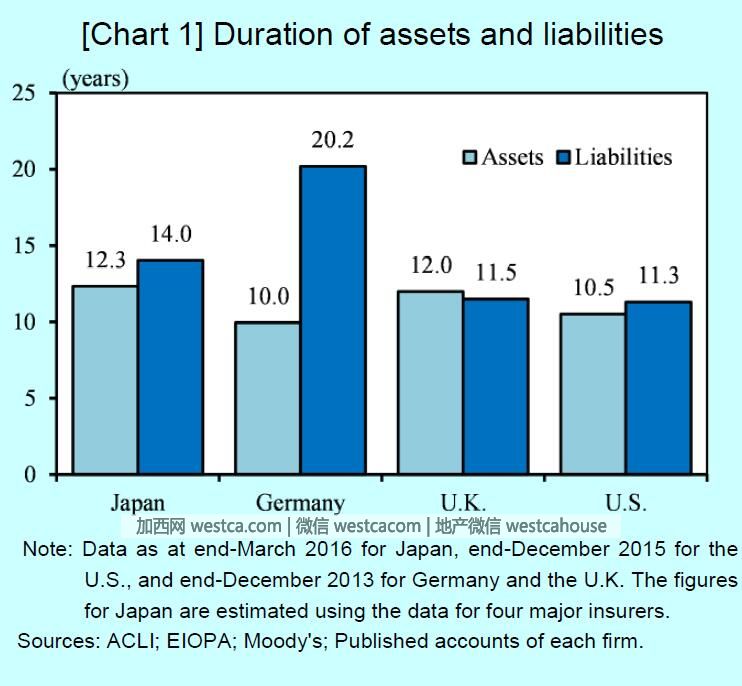

人寿保险作为投保人对冲长期经济风险的措施——包括对死亡风险的保护以及对寿命风险的生存保护。这些保护措施是基于长期的保险合同。人寿保险公司将保险费作为保留未来保险利益的政策准备金,同时利用这些资金进行长期投资。负债期限(支付保险金的期限)和资产期限(投资期限)一般而言都超过10年(图1)。因此,投资于长期资产以履行长期合约(负债)的保险公司已被定位为金融市场的“减震器”。

近年来,保险公司的重要性对金融体系越来越重要,因此需要重新评估他们的系统性影响。特别是由于其重要性的增加,金融市场冲击的传导变化在与金融稳定有关的国际问题上引起了极大的关注。保险公司对长期低利率环境的反应也是关键问题之一。也就是说,他们的系统性影响会因提供的保险产品和他们持有的投资资产而有所不同。

图1:险资的负债以及资产期限

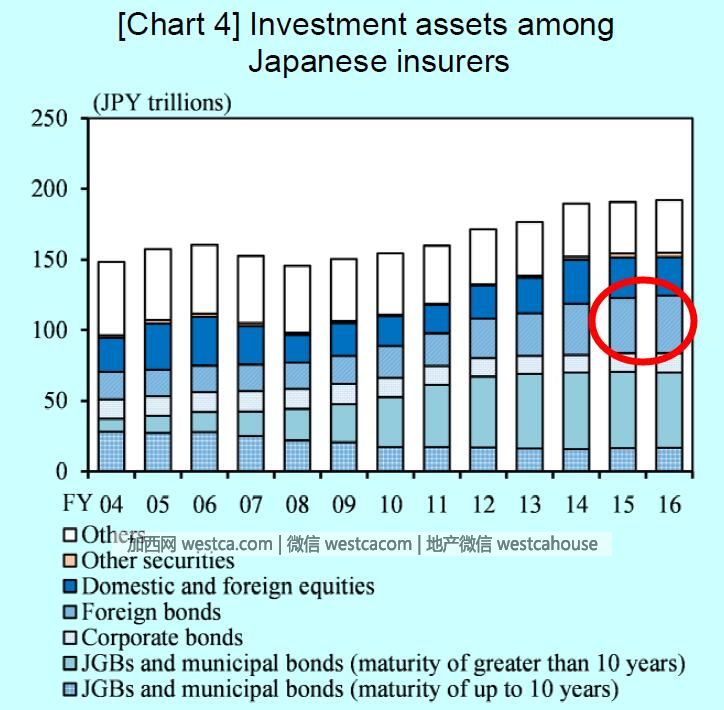

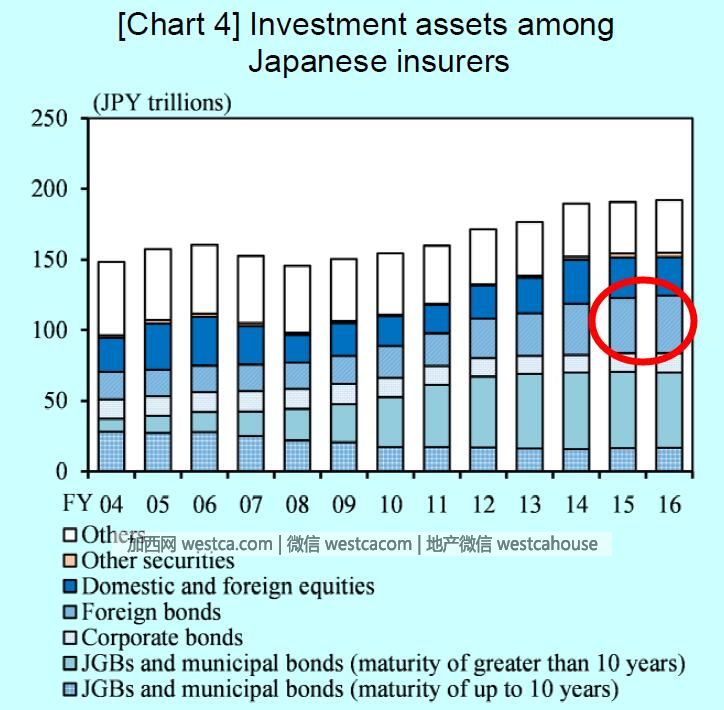

日本险资的配置从结构上来看,日本险资近半投资于本国的国债,比例大得惊人,而更为有趣的是,日本险资在2010年以后积极买入海外债,目前在资产端占比为第二位,详见下图红圈。值得一提的是,由于险资的负债期限长于资产期限,险资不得不买入超长期国债来封闭负债和资产的久期缺口。

德国险资的配置我们来看德国险资的配置,他们面临着更严重的久期缺口问题。为了保障收益,德国险资的资产端拥有MBS、投资信托以及信贷资产。久期渠口是一个大问题,负债久期超过了20年之久。而要扩展资产端的久期却很可能,因为仍在市场流通的超长期政府债(30年期国债)的数量已经相当之少了。

德国以及日本险资面临的最大问题就在于负利率时代带来的收益问题,因为收益不足,他们不得不去购买低评级高收益的资产。德国险资在过去三年间将目光放至欧元区其他国家的资产,而日本则增配了海外证券(从占比15%到占比20%)。日本险资通过对冲货币错配风险来获取海外债券——比如美债,而这也使得他们更容易受到外汇互换市场波动的影响。

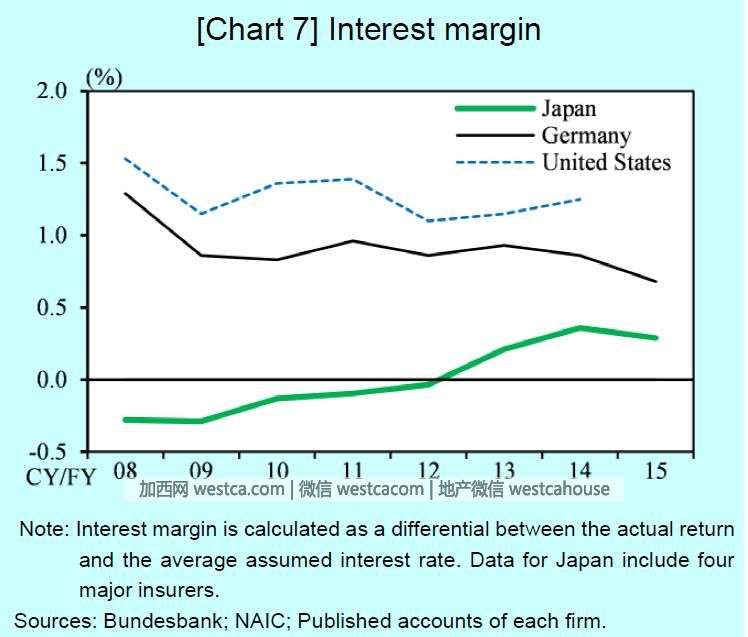

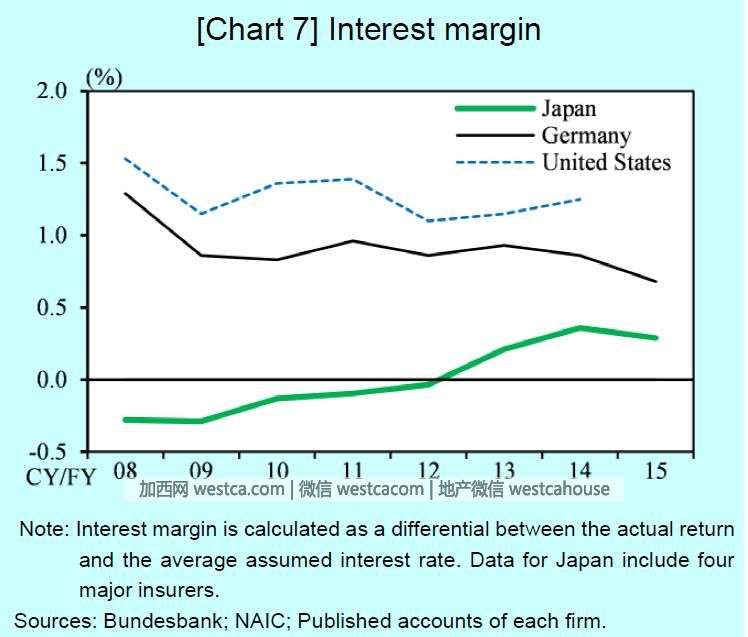

图:险资机构的息差

从上图中看,尽管这些机构做出了许多努力,但收益饥渴的问题仍未妥善解决。

您的点赞是对我们的鼓励

您的点赞是对我们的鼓励

无评论不新闻,发表一下您的意见吧

无评论不新闻,发表一下您的意见吧

国际清算银行最近的一些工作,阐明了长期投资者如何通过调整投资组合以控制期限不匹配并进而对长期收益率下降起到了加强机制的作用。

寿险公司和养老金有与其对投保人和受益人的长期义务相关的债券类负债。

这些义务通常具有比为履行这些义务而持有的固定收益资产更长的到期期限。图2中的左图展示了欧洲保险公司的期限错配,取自2013年欧洲保险和职业养老金管理局(EIOPA)进行的压力测试。我们从这张图中可以看到保险负债比他们的资产久期更长。

近日,日本央行的研究者也开始关注险资资产配置的问题,日本险资的困扰与德国险资的困扰有类似性,但两者选择的策略则截然不同,面对的新问题也不同。

人寿保险公司与其他金融机构不同,在长期资产投资方面发挥独特作用,以履行长期保险合同。 各国保险公司所提供的保险产品和他们所持有的投资资产存在很大差异。 这些差异导致了同类保险公司在金融风险上的差异性,如资产和负债之间的久期不匹配。

就此,日本央行的研究者对日本,德国,英国和美国的人寿保险公司的资产负债表组合进行了国际比较。

人寿保险作为投保人对冲长期经济风险的措施——包括对死亡风险的保护以及对寿命风险的生存保护。这些保护措施是基于长期的保险合同。人寿保险公司将保险费作为保留未来保险利益的政策准备金,同时利用这些资金进行长期投资。负债期限(支付保险金的期限)和资产期限(投资期限)一般而言都超过10年(图1)。因此,投资于长期资产以履行长期合约(负债)的保险公司已被定位为金融市场的“减震器”。

近年来,保险公司的重要性对金融体系越来越重要,因此需要重新评估他们的系统性影响。特别是由于其重要性的增加,金融市场冲击的传导变化在与金融稳定有关的国际问题上引起了极大的关注。保险公司对长期低利率环境的反应也是关键问题之一。也就是说,他们的系统性影响会因提供的保险产品和他们持有的投资资产而有所不同。

图1:险资的负债以及资产期限

日本险资的配置从结构上来看,日本险资近半投资于本国的国债,比例大得惊人,而更为有趣的是,日本险资在2010年以后积极买入海外债,目前在资产端占比为第二位,详见下图红圈。值得一提的是,由于险资的负债期限长于资产期限,险资不得不买入超长期国债来封闭负债和资产的久期缺口。

德国险资的配置我们来看德国险资的配置,他们面临着更严重的久期缺口问题。为了保障收益,德国险资的资产端拥有MBS、投资信托以及信贷资产。久期渠口是一个大问题,负债久期超过了20年之久。而要扩展资产端的久期却很可能,因为仍在市场流通的超长期政府债(30年期国债)的数量已经相当之少了。

德国以及日本险资面临的最大问题就在于负利率时代带来的收益问题,因为收益不足,他们不得不去购买低评级高收益的资产。德国险资在过去三年间将目光放至欧元区其他国家的资产,而日本则增配了海外证券(从占比15%到占比20%)。日本险资通过对冲货币错配风险来获取海外债券——比如美债,而这也使得他们更容易受到外汇互换市场波动的影响。

图:险资机构的息差

从上图中看,尽管这些机构做出了许多努力,但收益饥渴的问题仍未妥善解决。

| 分享: |

| 注: |