一文讀懂五大未解“黃金謎題”

作為無息資產,否應配置黃金資產長期以來在投資者爭奪。股神巴菲特認為,黃金基本等同廢鐵;達裡奧卻認為黃金是每一個人必須配置的資產。

而黃金作為一個獨特的資產類別,如果要把黃金作為投資組合的核心風險管理工具, ETF Securities分析師Maxwell Gold認為,我們必須先理清這五個最容易被誤解的“黃金謎題”。

迷思#1:黃金是大宗商品還是貨幣?

與其說黃金是金融資產,更像是一種稀有的實物資產,所以人們通常將黃金視為一種大宗商品,黃金交易也更像是大宗商品貿易,講究一手交錢一手交貨。由於黃金曾一度作為一種貨幣中介和儲存手段被各國廣泛使用,時間跨度達幾個世紀之久。所以這種迷思和成見才會如此根深蒂固。

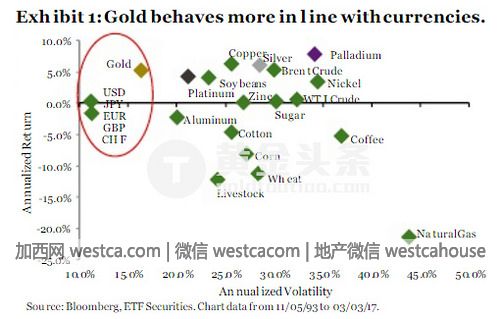

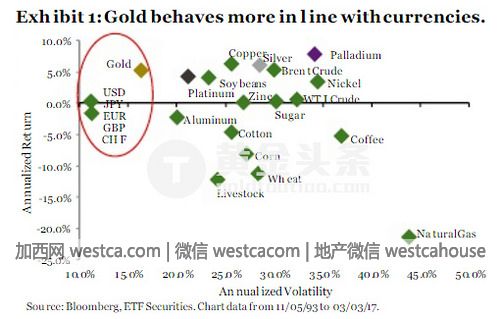

如圖一所示,黃金的風險/回報率和貴金屬及商品陣營相比更接近於貨幣陣營。另外,在G10貨幣中,黃金與7種貨幣相關度最高。而銀、鉑和鈀則表現出與傳統風險調整後的商品表現相似的特征。

迷思#2:利率上升金價下降?

利率上升對金價的影響尚不明確。因為在過去40年裡,美聯儲總共經歷了10次重大的利率緊縮周期,但金價卻有漲有跌,說明金價和利率之間沒有很強的相關性。

歷史上曾經出現過四個和今天的利率環境相似的時期,這四個時期的利率在加息前都處於一個相對較低的水平。

1976年、1986年和2004年,黃金價格分別上漲了22%,25%和11%。1994年,加息僅一年,價格就下跌了2.6%。總體而言,除1994年黃金的實際利率上漲3%以外,其他年份都普遍維持平穩甚至是負增長。

這說明實際利率與黃金之間存在負相關關系。在評估不同的實際利率時期中,實際利率和其他金屬之間的負相關關系就可以很清楚地看出來。如圖2所示,當美國的實際利率為負值時,貴金屬的表現往往較好。實際利率越低(-2%以下),黃金(+4.0%)和白銀(+4.4%)的漲幅就越大。因為利率一旦變得很低,投資者為求保值而持有貴金屬的機會成本遠低於實際收益率為負時,持有債券及現金等其他金融資產的機會成本。此外,即使實際利率高達2%,黃金和白銀仍呈正增長態勢。

迷思#3:黃金真是對抗通脹的手段?

事實上,黃金對沖通脹的能力尚存疑慮,這主要受金本位體系下黃金相對固定的歷史價格影響,由於過去貨幣盯住金價,人們認為黃金可以保護貨幣免遭通脹威脅,從而維持長時間的購買力穩定。

您的點贊是對我們的鼓勵

您的點贊是對我們的鼓勵

這條新聞還沒有人評論喔,等著您的高見呢

這條新聞還沒有人評論喔,等著您的高見呢

而黃金作為一個獨特的資產類別,如果要把黃金作為投資組合的核心風險管理工具, ETF Securities分析師Maxwell Gold認為,我們必須先理清這五個最容易被誤解的“黃金謎題”。

迷思#1:黃金是大宗商品還是貨幣?

與其說黃金是金融資產,更像是一種稀有的實物資產,所以人們通常將黃金視為一種大宗商品,黃金交易也更像是大宗商品貿易,講究一手交錢一手交貨。由於黃金曾一度作為一種貨幣中介和儲存手段被各國廣泛使用,時間跨度達幾個世紀之久。所以這種迷思和成見才會如此根深蒂固。

如圖一所示,黃金的風險/回報率和貴金屬及商品陣營相比更接近於貨幣陣營。另外,在G10貨幣中,黃金與7種貨幣相關度最高。而銀、鉑和鈀則表現出與傳統風險調整後的商品表現相似的特征。

迷思#2:利率上升金價下降?

利率上升對金價的影響尚不明確。因為在過去40年裡,美聯儲總共經歷了10次重大的利率緊縮周期,但金價卻有漲有跌,說明金價和利率之間沒有很強的相關性。

歷史上曾經出現過四個和今天的利率環境相似的時期,這四個時期的利率在加息前都處於一個相對較低的水平。

1976年、1986年和2004年,黃金價格分別上漲了22%,25%和11%。1994年,加息僅一年,價格就下跌了2.6%。總體而言,除1994年黃金的實際利率上漲3%以外,其他年份都普遍維持平穩甚至是負增長。

這說明實際利率與黃金之間存在負相關關系。在評估不同的實際利率時期中,實際利率和其他金屬之間的負相關關系就可以很清楚地看出來。如圖2所示,當美國的實際利率為負值時,貴金屬的表現往往較好。實際利率越低(-2%以下),黃金(+4.0%)和白銀(+4.4%)的漲幅就越大。因為利率一旦變得很低,投資者為求保值而持有貴金屬的機會成本遠低於實際收益率為負時,持有債券及現金等其他金融資產的機會成本。此外,即使實際利率高達2%,黃金和白銀仍呈正增長態勢。

迷思#3:黃金真是對抗通脹的手段?

事實上,黃金對沖通脹的能力尚存疑慮,這主要受金本位體系下黃金相對固定的歷史價格影響,由於過去貨幣盯住金價,人們認為黃金可以保護貨幣免遭通脹威脅,從而維持長時間的購買力穩定。

| 分享: |

| 注: | 在此頁中閱讀全文 |