韭菜们别哭 如今股神巴菲特也亏钱

Choice数据显示,自年初以来,上述五大重仓股之中,苹果、美国银行以及美国运通股价均出现明显下挫,截至三季度末跌幅已分别达到21.85%、30.94%和16.78%。

从伯克希尔持有的苹果公司市值对比来看更为明显。2021年底,伯克希尔持有的苹果公司市值还保持在1611.55亿美元,但截至今年三季度末,伯克希尔持有的苹果市值下降至1265亿美元,期内市值缩水346.55亿美元,亏损占到期末缩水总市值的77.79%。

增仓方面,据三季报披露的针对西方石油的最新收购进展显示,2022年前六个月,伯克希尔收购了西方石油约17%的已发行普通股;2022年第三季度,伯克希尔又收购了额外的股份,这一举动也使得伯克希尔在西方石油的总投票权在2022年8月4日超过了20%。

伯克希尔表示,公司对西方石油优先股的投资总清算价值为100亿美元,对西方石油认股权证的投资可以使公司能够以每股59.62美元的行权价格购买至多8386万股西方石油公司普通股。优先股每年产生8%的股息,且西方石油公司可选择于2029年开始进行赎回。

Choice显示,今年以来,西方石油股价犹坐火箭,由28.81美元/股飙升至73.27美元/股,区间涨幅高达154.34%。

与此同时,根据SEC文件数据计算,在2022年第二季度,巴菲特以153.81美元的平均价格加仓了226万股的雪佛龙,该举动让2021年底还不是五大重仓股的雪佛龙稳稳成为伯克希尔的第四大重仓股。

二、“找准巴菲特的市场判断才重要”

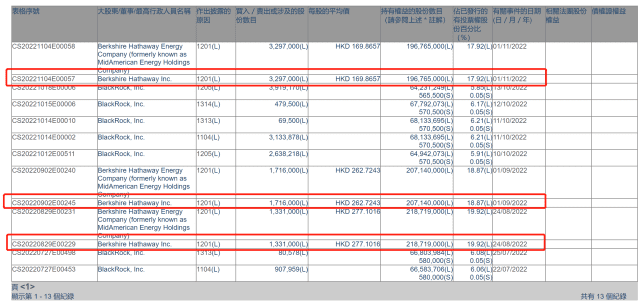

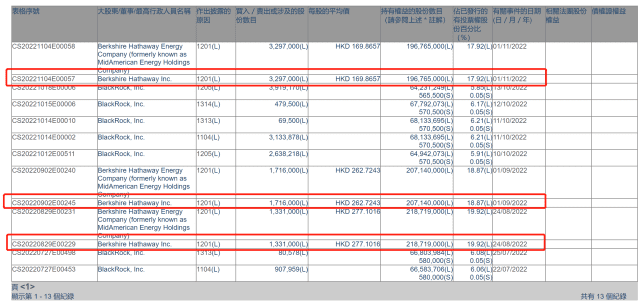

减仓方面,此前,港交所曾披露数据显示,伯克希尔于8月24日以均价277.1港元/股减持133万股比亚迪股份。这也是巴菲特在持股比亚迪14年以来的首次减持,共计套现金额约3.69亿港元。

随后于9月1日,伯克希尔再次实施了第二轮减持,减持均价262.72港元,减持数量171.6万股,总减持金额超过4.5亿港元。

11月1日,伯克希尔·哈撒韦再次实施第三轮减持,减持均价169.87港元,减持数量329.7万股,单次套现金额为5.6亿港元,三次累计套现金额已经接近14亿港元。

受巴菲特减持操作影响,Choice显示,自8月24日首次减持至10月28日比亚迪三季报披露时,比亚迪港股及A股股价均出现大幅下探。

其中,港股比亚迪股份(01211.HK)期间跌幅达39.30%;A股比亚迪(002594.SZ)跌幅也已超过25%。

不过,三季报披露后,比亚迪股价有所修复。截至11月7日收盘,比亚迪港股区间已涨19.79%;A股区间涨幅也达16.25%。

对于巴菲特接连减持股份一事,时代财经致电比亚迪,对方表示,当前公司经营层面一切正常,但针对股东减持一事不做回应。

而在盘古智库高级研究员江翰看来,巴菲特大规模减持比亚迪实际上是正常现象。按照股神巴菲特风格,通过持仓调整获得更多的资金来进行下一步投资,并获利了结是其常规操作。当前减持比亚迪或许意味着巴菲特认为比亚迪的盈利已经到了其可以部分获利的状态。

值得注意的是,巴菲特似乎希望大家更在意的是运营上的收益。

其运营上的利润主要来自伯克希尔旗下保险、铁路和公用事业等众多业务。第三季度,其营收最多的是销售和服务收入,高达395.97亿美元,占总营收的51.47%;其次是保险业务,营收为188.10亿美元。而铁路、公共设施和能源业务收入为141.90亿美元。

与2021年同期相比,伯克希尔第三季度的承保保费增加了4.59亿美元(11.2%),2022年前九个月的承保保费增加了12亿美元(10.0%),增长的主要原因是新财产业务的净增长和更高的费率。

点个赞吧!您的鼓励让我们进步

点个赞吧!您的鼓励让我们进步

好新闻没人评论怎么行,我来说几句

好新闻没人评论怎么行,我来说几句

从伯克希尔持有的苹果公司市值对比来看更为明显。2021年底,伯克希尔持有的苹果公司市值还保持在1611.55亿美元,但截至今年三季度末,伯克希尔持有的苹果市值下降至1265亿美元,期内市值缩水346.55亿美元,亏损占到期末缩水总市值的77.79%。

增仓方面,据三季报披露的针对西方石油的最新收购进展显示,2022年前六个月,伯克希尔收购了西方石油约17%的已发行普通股;2022年第三季度,伯克希尔又收购了额外的股份,这一举动也使得伯克希尔在西方石油的总投票权在2022年8月4日超过了20%。

伯克希尔表示,公司对西方石油优先股的投资总清算价值为100亿美元,对西方石油认股权证的投资可以使公司能够以每股59.62美元的行权价格购买至多8386万股西方石油公司普通股。优先股每年产生8%的股息,且西方石油公司可选择于2029年开始进行赎回。

Choice显示,今年以来,西方石油股价犹坐火箭,由28.81美元/股飙升至73.27美元/股,区间涨幅高达154.34%。

与此同时,根据SEC文件数据计算,在2022年第二季度,巴菲特以153.81美元的平均价格加仓了226万股的雪佛龙,该举动让2021年底还不是五大重仓股的雪佛龙稳稳成为伯克希尔的第四大重仓股。

二、“找准巴菲特的市场判断才重要”

减仓方面,此前,港交所曾披露数据显示,伯克希尔于8月24日以均价277.1港元/股减持133万股比亚迪股份。这也是巴菲特在持股比亚迪14年以来的首次减持,共计套现金额约3.69亿港元。

随后于9月1日,伯克希尔再次实施了第二轮减持,减持均价262.72港元,减持数量171.6万股,总减持金额超过4.5亿港元。

11月1日,伯克希尔·哈撒韦再次实施第三轮减持,减持均价169.87港元,减持数量329.7万股,单次套现金额为5.6亿港元,三次累计套现金额已经接近14亿港元。

受巴菲特减持操作影响,Choice显示,自8月24日首次减持至10月28日比亚迪三季报披露时,比亚迪港股及A股股价均出现大幅下探。

其中,港股比亚迪股份(01211.HK)期间跌幅达39.30%;A股比亚迪(002594.SZ)跌幅也已超过25%。

不过,三季报披露后,比亚迪股价有所修复。截至11月7日收盘,比亚迪港股区间已涨19.79%;A股区间涨幅也达16.25%。

对于巴菲特接连减持股份一事,时代财经致电比亚迪,对方表示,当前公司经营层面一切正常,但针对股东减持一事不做回应。

而在盘古智库高级研究员江翰看来,巴菲特大规模减持比亚迪实际上是正常现象。按照股神巴菲特风格,通过持仓调整获得更多的资金来进行下一步投资,并获利了结是其常规操作。当前减持比亚迪或许意味着巴菲特认为比亚迪的盈利已经到了其可以部分获利的状态。

值得注意的是,巴菲特似乎希望大家更在意的是运营上的收益。

其运营上的利润主要来自伯克希尔旗下保险、铁路和公用事业等众多业务。第三季度,其营收最多的是销售和服务收入,高达395.97亿美元,占总营收的51.47%;其次是保险业务,营收为188.10亿美元。而铁路、公共设施和能源业务收入为141.90亿美元。

与2021年同期相比,伯克希尔第三季度的承保保费增加了4.59亿美元(11.2%),2022年前九个月的承保保费增加了12亿美元(10.0%),增长的主要原因是新财产业务的净增长和更高的费率。

| 分享: |

| 注: | 在此页中阅读全文 |