测算:银行委外规模究竟有多大?

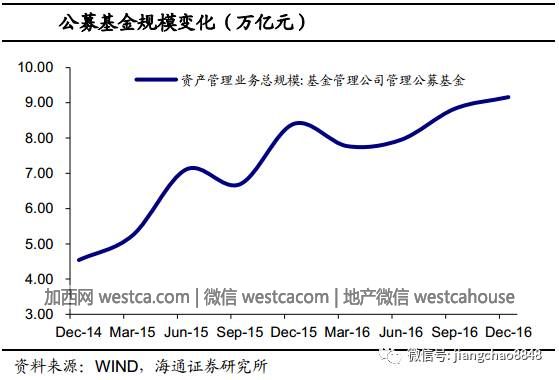

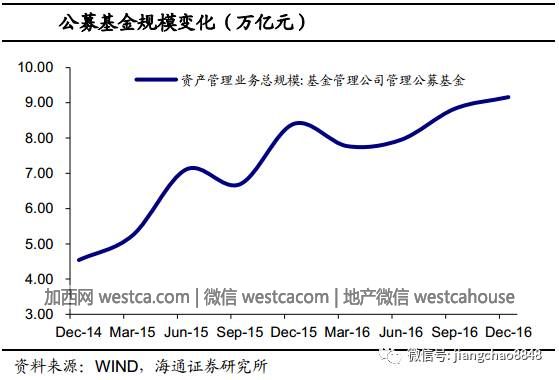

从资管角度看委外规模14年-16年我国资管行业大发展,公募基金规模从14年末的4.5万亿上升至16年末的9.2万亿;同期包含基金及子公司专户、券商资管和私募基金在内的广义资管规模,也从14年末的16万亿增长到16年末的42.4万亿,同时保险资管、信托规模也明显增长。

银行、保险、社保等机构的大量资金通过委外和通道业务扩充资管产品规模,带来非银机构的繁荣。我们以各类资管产品中,资金来自银行的主动管理规模,作为银行委外资金量的上限。

按资管产品来看,与债券相关的委外规模测算如下:公募基金委外1-1.5万亿,券商资管委外1.2-1.3万亿,基金专户1.6-1.8万亿,基金子公司和私募基金等的委外或不到1万亿。由于数据频率不高,可获得性有所不足,因此我们的银行委外规模估算更多是提供数量级的估算,希望给投资者提供思路。

从银行角度看委外规模表内委外方面:以银行表内基金投资的规模,作为表内委外资金量的估算参照。预计16年末银行表内基金投资占总资产的比重在0.3-0.4%左右,部分中小行可能达到1%、甚至更高。16年末存款性公司总资产约230万亿,银行整体表内基金投资规模或在9000亿左右,大部分为债券和货币基金。

理财委外方面:16年3月末银行理财余额约29.1万亿,其中约15%投资于非标债权资产。我们的草根调研显示,虽然各家大行和股份行理财委外的规模占比有所不同,但我们大致可以认为约有10-15%的理财进行了债券相关委外投资,对应理财委外规模在3-4万亿左右。

表内委外演变猜想:基金较易被赎回、利率债承压表内缩表可能经历:1)银行资产端结构变化:出于流动性压力+同业资产需要穿透的监管压力,定制公募基金委外可能将被银行优先赎回,同业理财和非标资产则到期不再续作。2)存单发行下滑,银行缩表:中小行的存单发行规模将减少,同时抛售流动性资产、加快赎回委外以偿还负债,力度取决于同业监管严格程度;3)缩表完成,无风险资产需求回升:委外赎回的资金和非标到期后的资金,在表内重新可能配置债券类安全资产。

表内基金委外较易被赎回、影响利率债。经过我们此前测算,16年末银行表内基金配置规模或在9000万亿(甚至更高),这部分主要是货币基金和债券基金,流动性较好,较易被赎回。其中,国有大行可能出于流动性需求和同业资产穿透管理而主动赎回,而中小行除了上述原因外,还可能因同业存单发行下降而被动赎回。

表外委外演变猜想:委外逐步到期赎回、信用债谨慎同业套利治理,理财整体规模趋降。如果同业存单发行量减少,叠加对理财空转的治理,同业理财需求下降。由于理财一般久期3-6个月,不会随时赎回,理财负债端的赎回压力取决于同业理财的到期量。但中期来看,部分激进银行的理财存量很可能下降,中小行的缩表压力较大。

理财委外或到期赎回,信用债需谨慎。我们了解到,由于债券的大幅调整,当前不少银行理财盈利压力较大,此前理财不赎回委外和非标,主因久期较长和不愿将亏损兑现。但随着监管加强,理财大概率逐步赎回委外专户和基金,采用的方式可能是到期不再续作。此外,表外理财主要配置信用债和非标资产,利率债等流动性资产占比较少,理财缩表对信用债冲击更大。

1.从资管角度看委外规模1.1 近年资管产品规模扩大14年-16年我国资管行业大发展,公募基金管理规模从14年末的4.5万亿上升至16年末的9.2万亿、规模增长一倍;同期券商基金的资管业务也蓬勃发展,包含基金及子公司、券商资管和私募基金的广义资管管理规模从14年末的16万亿增长到16年末的42.4万亿,同时保险资管、信托规模也明显增长。

点个赞吧!您的鼓励让我们进步

点个赞吧!您的鼓励让我们进步

好新闻没人评论怎么行,我来说几句

好新闻没人评论怎么行,我来说几句

银行、保险、社保等机构的大量资金通过委外和通道业务扩充资管产品规模,带来非银机构的繁荣。我们以各类资管产品中,资金来自银行的主动管理规模,作为银行委外资金量的上限。

按资管产品来看,与债券相关的委外规模测算如下:公募基金委外1-1.5万亿,券商资管委外1.2-1.3万亿,基金专户1.6-1.8万亿,基金子公司和私募基金等的委外或不到1万亿。由于数据频率不高,可获得性有所不足,因此我们的银行委外规模估算更多是提供数量级的估算,希望给投资者提供思路。

从银行角度看委外规模表内委外方面:以银行表内基金投资的规模,作为表内委外资金量的估算参照。预计16年末银行表内基金投资占总资产的比重在0.3-0.4%左右,部分中小行可能达到1%、甚至更高。16年末存款性公司总资产约230万亿,银行整体表内基金投资规模或在9000亿左右,大部分为债券和货币基金。

理财委外方面:16年3月末银行理财余额约29.1万亿,其中约15%投资于非标债权资产。我们的草根调研显示,虽然各家大行和股份行理财委外的规模占比有所不同,但我们大致可以认为约有10-15%的理财进行了债券相关委外投资,对应理财委外规模在3-4万亿左右。

表内委外演变猜想:基金较易被赎回、利率债承压表内缩表可能经历:1)银行资产端结构变化:出于流动性压力+同业资产需要穿透的监管压力,定制公募基金委外可能将被银行优先赎回,同业理财和非标资产则到期不再续作。2)存单发行下滑,银行缩表:中小行的存单发行规模将减少,同时抛售流动性资产、加快赎回委外以偿还负债,力度取决于同业监管严格程度;3)缩表完成,无风险资产需求回升:委外赎回的资金和非标到期后的资金,在表内重新可能配置债券类安全资产。

表内基金委外较易被赎回、影响利率债。经过我们此前测算,16年末银行表内基金配置规模或在9000万亿(甚至更高),这部分主要是货币基金和债券基金,流动性较好,较易被赎回。其中,国有大行可能出于流动性需求和同业资产穿透管理而主动赎回,而中小行除了上述原因外,还可能因同业存单发行下降而被动赎回。

表外委外演变猜想:委外逐步到期赎回、信用债谨慎同业套利治理,理财整体规模趋降。如果同业存单发行量减少,叠加对理财空转的治理,同业理财需求下降。由于理财一般久期3-6个月,不会随时赎回,理财负债端的赎回压力取决于同业理财的到期量。但中期来看,部分激进银行的理财存量很可能下降,中小行的缩表压力较大。

理财委外或到期赎回,信用债需谨慎。我们了解到,由于债券的大幅调整,当前不少银行理财盈利压力较大,此前理财不赎回委外和非标,主因久期较长和不愿将亏损兑现。但随着监管加强,理财大概率逐步赎回委外专户和基金,采用的方式可能是到期不再续作。此外,表外理财主要配置信用债和非标资产,利率债等流动性资产占比较少,理财缩表对信用债冲击更大。

1.从资管角度看委外规模1.1 近年资管产品规模扩大14年-16年我国资管行业大发展,公募基金管理规模从14年末的4.5万亿上升至16年末的9.2万亿、规模增长一倍;同期券商基金的资管业务也蓬勃发展,包含基金及子公司、券商资管和私募基金的广义资管管理规模从14年末的16万亿增长到16年末的42.4万亿,同时保险资管、信托规模也明显增长。

| 分享: |

| 注: | 在此页中阅读全文 |